ARTÍCULO ACTUALIZADO DE ACUERDO CON LA REFORMA DE LA LEY 1/2018, DE 23 DE ENERO, DE PRESUPUESTOS GENERALES DE LA COMUNIDAD AUTÓNOMA DE EXTREMADURA

En febrero de 2015 nuestra Asamblea Regional aprobó la Ley de Medidas Tributarias, Administrativas y Financieras de la Comunidad Autónoma de Extremadura que, entre otros aspectos, introducía ciertas novedades relativas al Impuesto de Sucesiones y Donaciones (ISD).

Los cambios introducidos supondrán para muchos ciudadanos una rebaja en dicho impuesto y, por tanto, un alivio para aquellos que a la desgracia de haber sufrido la muerte de un familiar, deben añadir en no pocas ocasiones el problema de afrontar el pago del impuesto por la herencia recibida.

Pero antes de entrar en los cambios/mejoras (creo que en la situación actual cualquier rebaja de impuestos debe ser entendida como tal) introducidos en el ISD, es conveniente que repasemos algunos aspectos prácticos de este tributo:

Tras el fallecimiento de una persona, sus herederos tendrán un plazo de seis meses para liquidar el Impuesto de Sucesiones, pudiendo ser sancionados si no lo hicieran y, eso, aún cuando no resultare nada a pagar. La no presentación en plazo también puede suponer la pérdida de la aplicación de determinados beneficios fiscales, que luego comentaremos. Por ello, previamente a aceptar una herencia, y para evitar desagradables sorpresas, es muy importante tomar alguna cautela; Al menos, averiguar si existen deudas (éstas también se heredan) y calcular el importe a pagar por el I.S.D.

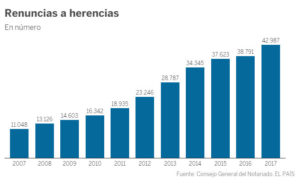

No pocos herederos se han visto obligados a malvender los bienes recibidos para poder afrontar este impuesto, ya que Hacienda no va a aceptar en pago la entrega de bienes, sino que exigirá su importe líquido. Bien es cierto que en estos casos los herederos pueden pedir un aplazamiento o fraccionamiento del pago, que será concedido si se cumplen determinados requisitos; naturalmente con la aplicación de los correspondientes intereses. Consecuencia de lo anterior es el significativo aumento de las renuncias a herencias en los últimos años.

Otra cuestión a tener en cuenta es la de las enormes diferencias entre Comunidades Autónomas. Al tratarse de impuesto cedido a las CCAA, éstas lo regulan de la manera más dispar, dando lugar a una variedad de tratamientos fiscales para una misma situación de partida, en función de la residencia fiscal del sujeto. Recordemos que en el Impuesto de Sucesiones la competencia viene determinada por el domicilio fiscal del causante y no por el lugar donde radiquen los bienes, lo que ha ocasionado que a la hora de planificar la sucesión algunos ciudadanos hayan decidido cambiar su residencia a Comunidades Autónomas, como Madrid, donde el tratamiento fiscal de este impuesto en las herencias de padres a hijos o entre cónyuges están bonificadas al 99%.

¿Cuál es la situación en Extremadura?. ACTUALIZADO:

La Ley 1/2018, de 23 de enero, de Presupuestos Generales de la Comunidad Autónoma de Extremadura para 2018 modifica el artículo 6 bis de la Ley 1/2015, de 10 de febrero, de medidas tributarias, administrativas y financieras de la Comunidad Autónoma de Extremadura, estableciendo, con carácter general, una bonificación del 99% del importe de la cuota, para las adquisiciones mortis causa por sujetos pasivos incluidos en los grupos I y II del artículo 20.2.a) de la Ley 29/1987, de 18 de diciembre.

IMPORTANTE.- Para la aplicación de este beneficio fiscal se requiere:

-

Si el fallecimiento se produjo antes de 25 de enero de 2018: que la base imponible y el patrimonio preexistente del sujeto pasivo no superen los 600.000 euros, que la adquisición se formalice en documento notarial y que el obligado tributario solicite expresamente su aplicación durante el plazo de presentación de la declaración o autoliquidación del impuesto.

El porcentaje de bonificación autonómica aplicable será:

Si la base imponible no supera los 175.000 euros: 99%

Si la base imponible es mayor de 175.000 euros y menor de 325.000 euros: 95%

Si la base imponible es mayor de 325.000 euros y menor de 600.000 euros: 90%

-

Si el fallecimiento se produjo a partir de 25 de enero de 2018, inclusive: que se realice la presentación de la declaración o autoliquidación del impuesto en el plazo reglamentariamente establecido.

En estos casos, el porcentaje aplicable será el 99%

(Fuente: http://portaltributario.juntaex.es/PortalTributario/web/guest/sucesiones-donaciones)

El desconocimiento de la situación del testamentario, la posible existencia de productos financieros, inmuebles no realizables a corto plazo… Cabe hacer pensar en la oportunidad de evitar sorpresas inesperadas y negativas. Si esperan al hecho sucesorio, poco podrán hacer ya, salvo, como apuntábamos, renunciar a la herencia o planificar lo antes posible el pago de impuesto, pidiendo, en su caso, un aplazamiento/fraccionamiento de la deuda; no, sin antes, consultarlo con un asesor o abogado tributario especialista en esta materia. Lo verdaderamente efectivo sería consultar en vida de los titulares del patrimonio, con tiempo suficiente para planificar, pues la Ley que regula el ISD establece una serie de beneficios fiscales a los que acogerse, que permitirán en muchos supuestos, no pagar prácticamente nada, o, cuando menos, reducir sustancialmente el importe final.

Existen beneficios fiscales para la transmisión de vivienda habitual, empresas individuales, negocio profesional o participaciones en entidades, explotaciones agrarias y otras más. Ahora bien, la aplicación de los mencionados beneficios está supeditada al cumplimiento y, a veces, mantenimiento durante un determinado periodo de tiempo de una serie de requisitos, y la solicitud de manera expresa en el momento de la presentación del impuesto.

En consecuencia, la planificación fiscal y la revisión periódica de las situaciones personales o, en su caso, societarias, así como su adaptación a los frecuentes cambios introducidos por la normativa fiscal, son los factores claves para la aplicación de los beneficios fiscales comentados, que pueden suponer para los herederos un ahorro de casi el 100% de lo que, en otro caso, resultara a pagar. En definitiva, PREVENIR, o lo que es lo mismo, PLANIFICAR es la mejor medicina en estos casos.

Fernando Alfaro Ramos. Socio Fundador Abogado de la Firma ÁREA, ABOGADOS Y ASESORES

Muy bueno, Fernando. Un tema importante en el que no solemos pensar.

Gracias